ж¶ҲиІ»зЁҺеў—зЁҺеҫҢгҒ®е„ӘйҒҮеҲ¶еәҰгҒ«гҒӨгҒ„гҒҰ

гҒҷгҒҫгҒ„зөҰд»ҳйҮ‘

гҒҷгҒҫгҒ„зөҰд»ҳйҮ‘гҒҜгҖҒж¶ҲиІ»зЁҺеў—зЁҺгҒ«гӮҲгӮӢдҪҸе®…еҸ–еҫ—иҖ…гҒ®иІ жӢ…гӮ’и»ҪжёӣгҒҷгӮӢгҒҹгӮҒгҖҒе№ҙеҸҺгҒ«еҝңгҒҳгҒҰзҸҫйҮ‘гӮ’зөҰд»ҳгҒҷгӮӢж–°гҒ—гҒ„еҲ¶еәҰгҒ«гҒӘгӮҠгҒҫгҒҷгҖӮ

ж¶ҲиІ»зЁҺзҺҮ8%жҷӮгҒҜеҸҺе…ҘйЎҚгҒ®зӣ®е®үгҒҢ510дёҮеҶҶд»ҘдёӢгҒ®ж–№гӮ’еҜҫиұЎгҒ«жңҖеӨ§30дёҮеҶҶгҒҢзөҰд»ҳгҒ•гӮҢгҖҒ10%жҷӮгҒҜеҸҺе…ҘйЎҚгҒ®зӣ®е®үгҒҢ775дёҮеҶҶд»ҘдёӢгҒ®ж–№гӮ’еҜҫиұЎгҒ«жңҖеӨ§50дёҮеҶҶгҒҢзөҰд»ҳгҒ•гӮҢгҒҫгҒҷгҖӮ

- ж”ҜзөҰжңҹйҷҗгҒҢж¶ҲиІ»зЁҺзҺҮеј•гҒҚдёҠгҒ’гҒ®е»¶й•·гҒ«дјҙгҒ„гҖҒгҒҷгҒҫгҒ„зөҰд»ҳйҮ‘еҲ¶еәҰгҒҜгҖҒзЁҺеҲ¶йқўгҒ§гҒ®зү№дҫӢгҒҢжҺӘзҪ®гҒ•гӮҢгӮӢ2021е№ҙ12жңҲгҒҫгҒ§гҒ«еј•жёЎгҒ•гӮҢе…Ҙеұ…гҒҢе®ҢдәҶгҒ—гҒҹдҪҸе®…гӮ’еҜҫиұЎгҒ«е®ҹж–ҪгҒ—гҒҰгҒ„гҒҫгҒҷгҖӮ

- ж–°зҜүдҪҸе®…гҒ гҒ‘гҒ§гҒҜгҒӘгҒҸдёӯеҸӨдҪҸе®…(ж¶ҲиІ»зЁҺгҒҢиӘІзЁҺгҒ•гӮҢгӮӢгӮӮгҒ®гҒ«йҷҗгӮӢ)гӮӮеҸҜиғҪгҒ§гҒҷгҖӮ

зөҰд»ҳйЎҚгҒҜгҖҒдҪҸе®…еҸ–еҫ—иҖ…гҒ®еҸ–еҫ—жҷӮгҒ«йҒ©з”ЁгҒ•гӮҢгӮӢж¶ҲиІ»зЁҺзҺҮгҒ«еҝңгҒҳиЁӯе®ҡгҒ•гӮҢгҒҰгҒ„гҒҫгҒҷгҖӮ

еҸҺе…ҘйЎҚ(йғҪйҒ“еәңзңҢж°‘зЁҺгҒ®жүҖеҫ—еүІйЎҚ)гҒ«гӮҲгҒЈгҒҰзөҰд»ҳеҹәзӨҺйЎҚгҒҢжұәгҒҫгӮҠгҖҒзөҰд»ҳеҹәзӨҺйЎҚгҒ«зҷ»иЁҳдёҠгҒ®жҢҒеҲҶеүІеҗҲгӮ’д№—гҒҳгҒҹйЎҚгҒҢзөҰд»ҳгҒ•гӮҢгҒҫгҒҷгҖӮ(еҚғеҶҶжңӘжәҖеҲҮгӮҠжҚЁгҒҰ)

- жүҖеҫ—еүІйЎҚгҒҜеёӮеҢәз”әжқ‘гҒҢзҷәиЎҢгҒҷгӮӢиӘІзЁҺиЁјжҳҺжӣёгҒ«гӮҲгӮҠзўәиӘҚгҒ—гҒҫгҒҷгҖӮ

и©ігҒ—гҒҸгҒҜ гҒҷгҒҫгҒ„зөҰд»ҳйҮ‘гғҡгғјгӮёгӮ’гҒ”иҰ§гҒҸгҒ гҒ•гҒ„

зөҰд»ҳйЎҚгҒ®иЁҲз®—ж–№жі•гҒ«гҒӨгҒ„гҒҰ

зөҰд»ҳйЎҚгҒҜгҖҒдҪҸе®…еҸ–еҫ—иҖ…гҒ®еҸҺе…ҘеҸҠгҒігҖҒдёҚеӢ•з”Јзҷ»иЁҳдёҠгҒ®жҢҒеҲҶеүІеҗҲгҒ«гӮҲгӮҠжұәгҒҫгӮҠгҒҫгҒҷгҖӮеҸҺе…ҘгҒ«гҒӨгҒ„гҒҰгҒҜгҖҒзөҰдёҺжүҖеҫ—иҖ…гҒ®гҖҢйЎҚйқўеҸҺе…ҘгҖҚгҒ§гҒҜгҒӘгҒҸгҖҒйғҪйҒ“еәңзңҢж°‘зЁҺгҒ®жүҖеҫ—еүІйЎҚгҒ«еҹәгҒҘгҒҚжұәе®ҡгҒ—гҒҫгҒҷгҖӮзөҰд»ҳз”іи«ӢгӮ’гҒҷгӮӢгҒЁгҒҚгҒҜгҖҒеҝ…гҒҡеј•и¶ҠгҒ—еүҚгҒ®дҪҸе®…гҒ®жүҖеңЁгҒҷгӮӢеёӮеҢәз”әжқ‘зҷәиЎҢгҒ®еҖӢдәәдҪҸж°‘зЁҺгҒ®иӘІзЁҺиЁјжҳҺжӣёгӮ’е…ҘжүӢгҒ—гҖҒгҖҢйғҪйҒ“еәңзңҢж°‘зЁҺгҒ®жүҖеҫ—еүІйЎҚгҖҚгӮ’зўәиӘҚгҒ—гҒҰгҒҸгҒ гҒ•гҒ„гҖӮ

ж¶ҲиІ»зЁҺ8%гҒ®е ҙеҗҲ

| (вҖ»)еҸҺе…ҘйЎҚзӣ®е®ү | йғҪйҒ“еәңзңҢж°‘зЁҺгҒ®жүҖеҫ—еүІйЎҚ | зөҰд»ҳеҹәзӨҺйЎҚ |

|---|---|---|

| 425дёҮеҶҶд»ҘдёӢ | 6.89дёҮеҶҶд»ҘдёӢ | 30дёҮеҶҶ |

| 425дёҮеҶҶи¶… 475дёҮеҶҶд»ҘдёӢ |

6.89дёҮеҶҶи¶… 8.39дёҮеҶҶд»ҘдёӢ |

20дёҮеҶҶ |

| 475дёҮеҶҶи¶… 510дёҮеҶҶд»ҘдёӢ |

8.39дёҮеҶҶи¶… 9.38дёҮеҶҶд»ҘдёӢ |

10дёҮеҶҶ |

ж¶ҲиІ»зЁҺ10%гҒ®е ҙеҗҲпјҲж”ҝд»ӨжҢҮе®ҡйғҪеёӮд»ҘеӨ–гҒ§гҖҒдҪҸе®…гғӯгғјгғігӮ’еҲ©з”ЁгҒҷгӮӢе ҙеҗҲпјү

| еҸҺе…ҘйЎҚзӣ®е®ү | йғҪйҒ“еәңзңҢж°‘зЁҺгҒ®жүҖеҫ—еүІйЎҚ | зөҰд»ҳеҹәзӨҺйЎҚ |

|---|---|---|

| 450дёҮеҶҶд»ҘдёӢ | 7.60дёҮеҶҶд»ҘдёӢ | 50дёҮеҶҶ |

| 450дёҮеҶҶи¶… 525дёҮеҶҶд»ҘдёӢ |

7.60дёҮеҶҶи¶… 9.79дёҮеҶҶд»ҘдёӢ |

40дёҮеҶҶ |

| 525дёҮеҶҶи¶… 600дёҮеҶҶд»ҘдёӢ |

9.79дёҮеҶҶи¶… 11.90дёҮеҶҶд»ҘдёӢ |

30дёҮеҶҶ |

| 600дёҮеҶҶи¶… 675дёҮеҶҶд»ҘдёӢ |

11.90дёҮеҶҶи¶… 14.06дёҮеҶҶд»ҘдёӢ |

20дёҮеҶҶ |

| 675дёҮеҶҶи¶… 775дёҮеҶҶд»ҘдёӢ |

14.06дёҮеҶҶи¶… 17.26дёҮеҶҶд»ҘдёӢ |

10дёҮеҶҶ |

вҖ»жіЁпјҡеҸҺе…ҘйЎҚгҒ®зӣ®е®үгҒҜгҖҒеӨ«е©ҰпјҲеҰ»гҒҜеҸҺе…ҘгҒӘгҒ—пјүеҸҠгҒідёӯеӯҰз”ҹд»ҘдёӢгҒ®еӯҗгҒ©гӮӮгҒҢ2дәәгҒ®гғўгғҮгғ«дё–еёҜгҒ«гҒҠгҒ„гҒҰгҖҒдҪҸе®…еҸ–еҫ—гҒҷгӮӢе ҙеҗҲгҒ®еӨ«гҒ®еҸҺе…ҘйЎҚгҒ®зӣ®е®үгҒ§гҒҷгҖӮ

гҒҷгҒҫгҒ„зөҰд»ҳйҮ‘гҒ®гӮ·гғҹгғҘгғ¬гғјгӮ·гғ§гғігӮ’гҒҷгӮӢ

дҪҸе®…гғӯгғјгғіжёӣзЁҺ(дҪҸе®…гғӯгғјгғіжҺ§йҷӨ)гҒ«гҒӨгҒ„гҒҰ

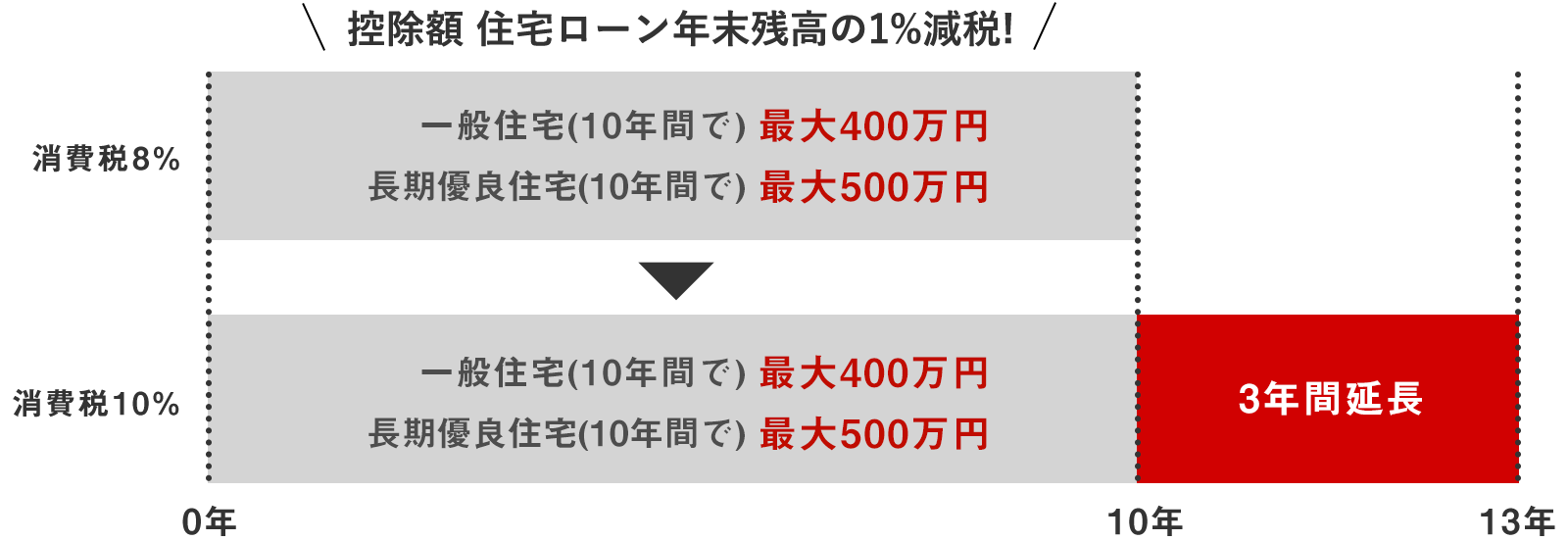

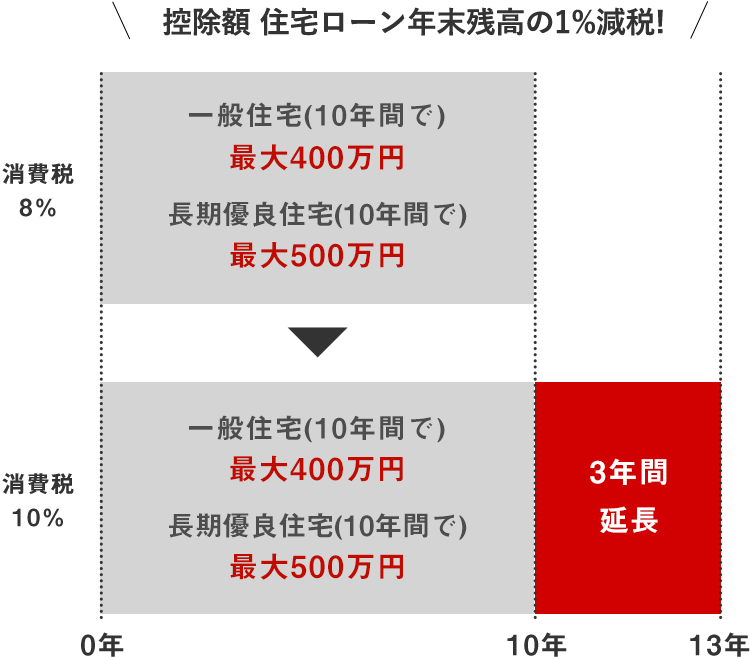

дҪҸе®…гғӯгғјгғігҒӘгҒ©гӮ’еҲ©з”ЁгҒ—гҒҰдҪҸе®…гӮ’иіје…Ҙгғ»ж–°зҜүгҒҫгҒҹгҒҜеў—ж”№зҜүгҒ—гҒҹгҒЁгҒҚгҖҒдёҖе®ҡгҒ®иҰҒ件гӮ’жәҖгҒҹгҒӣгҒ°гҖҒе№ҙжң«жҷӮзӮ№гҒ®гғӯгғјгғіж®Ӣй«ҳгҒ«еҝңгҒҳгҒҰгҖҒжүҖеҫ—зЁҺгҒҢжҺ§йҷӨгҒ•гӮҢгӮӢеҲ¶еәҰгҒ«гҒӘгӮҠгҒҫгҒҷгҖӮгҒқгҒ—гҒҰгҖҒй•·жңҹе„ӘиүҜдҪҸе®…гҒ§гҒӮгӮҢгҒ°жҺ§йҷӨйЎҚгҒҢеӨ§гҒҚгҒҸгҒӘгӮҠгҒҫгҒҷгҖӮ2019е№ҙ10жңҲгҒ«дәҲе®ҡгҒ•гӮҢгӮӢж¶ҲиІ»зЁҺзҺҮ10пј…гҒёгҒ®еў—зЁҺеҫҢгҒ®дҪҸе®…иіје…ҘзӯүгӮ’ж”ҜжҸҙгҒҷгӮӢгҒҹгӮҒж¶ҲиІ»зЁҺзҺҮ10%гҒҢйҒ©з”ЁгҒ•гӮҢгӮӢдҪҸе®…гӮ’еҸ–еҫ—гҒ—гҒҰгҖҒ2019е№ҙ10жңҲ1ж—ҘпҪһ2020е№ҙ12жңҲ31ж—ҘгҒҫгҒ§гҒ®й–“гҒ«е…Ҙеұ…гҒ—гҒҹе ҙеҗҲгӮ’еҜҫиұЎгҒ«гҖҒдҪҸе®…гғӯгғјгғіжёӣзЁҺгҒ®жҺ§йҷӨжңҹй–“гӮ’3е№ҙ間延長гҒҷгӮӢгҒ“гҒЁгҒЁгҒӘгӮҠгҒҫгҒ—гҒҹгҖӮпјҲе»әзү©иіје…ҘдҫЎж јгҒ®ж¶ҲиІ»зЁҺ2пј…еҲҶгҒ®зҜ„еӣІгҒ§жёӣзЁҺпјү

11е№ҙзӣ®д»ҘйҷҚгҒҜд»ҘдёӢгҒ®гҒ„гҒҡгӮҢгҒӢ

е°ҸгҒ•гҒ„йЎҚгҒҢжёӣзЁҺ!

дҪҸе®…еҖҹе…ҘйҮ‘зӯүгҒ®е№ҙжң«ж®Ӣй«ҳ

(4,000дёҮеҶҶгӮ’йҷҗеәҰ)Г—1%

е»әзү©иіје…ҘдҫЎж ј

(4,000дёҮеҶҶгӮ’йҷҗеәҰ)Г—2%Г·3е№ҙ

вҖ»й•·жңҹе„ӘиүҜдҪҸе®…гӮ„дҪҺзӮӯзҙ дҪҸе®…гҒ®е ҙеҗҲпјҡ5,000дёҮеҶҶгҒҢдёҠйҷҗ

вҖ»е…Ҙеұ…1гҖң10е№ҙзӣ®гҒҜзҸҫиЎҢеҲ¶еәҰйҖҡгӮҠзЁҺйЎҚжҺ§йҷӨ

гҖҢдёӯеҸӨдҪҸе®…гҖҚгҒ«еҜҫгҒ—гҒҰдҪҸе®…гғӯгғјгғіжёӣзЁҺгҒ®йҒ©з”ЁжқЎд»¶гҒҢдёҖйғЁгҒ§гҒҷгҒҢи»ҪжёӣгҒ•гӮҢгҒҫгҒ—гҒҹ

ж—ўеӯҳгҒ®зҜүе№ҙж•°зӯүгҒ®иҰҒ件гҒ«еҠ гҒҲгҖҒж–°иҰҸгҒ§гҖҢж—ўеӯҳдҪҸе®…еЈІиІ·з‘•з–ө(гҒӢгҒ—)дҝқйҷәгҒ«еҠ е…ҘгҒ—гҒҰгҒ„гӮӢдәӢгҖҚгҒҢйҒ©з”ЁжқЎд»¶гҒ«иҝҪеҠ гҒ•гӮҢгҒҫгҒ—гҒҹгҖӮ

дҪҸе®…гғӯгғјгғіжёӣзЁҺгҒ®еҜҫиұЎгҒЁгҒӘгӮӢдёӯеҸӨдҪҸе®…гҒ®жқЎд»¶

- гғ»еәҠйқўз©Қ50㎡д»ҘдёҠ

- гғ»иҖҗзҒ«дҪҸе®…д»ҘеӨ–(жңЁйҖ гҒӘгҒ©)гҒҜзҜү20е№ҙд»ҘеҶ…гҖҒиҖҗзҒ«дҪҸе®…гҒҜзҜү25е№ҙд»ҘеҶ…

- гғ»иҖҗйңҮеҹәжә–гҒ«йҒ©еҗҲгҒ—гҒҰгҒ„гӮӢдәӢгҒҢиЁјжҳҺгҒ•гӮҢгҒҹдҪҸе®…(зҜүе№ҙж•°гҒҜе•ҸгӮҸгҒӘгҒ„)

- гғ»ж—ўеӯҳдҪҸе®…еЈІиІ·з‘•з–ө(гҒӢгҒ—)дҝқйҷәгҒ«еҠ е…ҘгҒ—гҒҰгҒ„гӮӢдҪҸе®…(зҜүе№ҙж•°гҒҜе•ҸгӮҸгҒӘгҒ„)

дёҠиЁҳгҒҷгҒ№гҒҰгҒ®жқЎд»¶гҒ«еҪ“гҒҰгҒҜгҒҫгӮҢгҒ°гҖҒдҪҸе®…гғӯгғјгғіжёӣзЁҺгҒ®еҜҫиұЎдҪҸе®…гҒЁгҒӘгӮҠгҒҫгҒҷгҖӮ

дҪҸе®…иіје…ҘжҷӮгҒ®е„ӘйҒҮзЁҺеҲ¶гҒ«гҒӨгҒ„гҒҰ

дҪҸе®…гӮ’иіје…ҘгҒҷгӮӢйҡӣгҒ«гҖҒдёҚеӢ•з”ЈеҸ–еҫ—зЁҺгҖҒзҷ»йҢІе…ҚиЁұзЁҺгҒҢи»ҪжёӣгҒ®еҜҫиұЎгҒЁгҒӘгӮҠгҒҫгҒҷгҖӮ

иЎЁгҒҜжЁӘгҒ«гӮ№гғ©гӮӨгғүгҒҷгӮӢгҒ“гҒЁгҒҢгҒ§гҒҚгҒҫгҒҷгҖӮ

| зЁ®еҲҘ | е„ӘйҒҮеҶ…е®№ | жңҹйҷҗ |

|---|---|---|

| дёҚеӢ•з”ЈеҸ–еҫ—зЁҺ |

дёҖиҲ¬дҪҸе®…пјҡеӣәе®ҡиіҮз”ЈзЁҺи©•дҫЎйЎҚгҒӢгӮү1,200дёҮеҶҶгӮ’жҺ§йҷӨ й•·жңҹе„ӘиүҜдҪҸе®…пјҡеӣәе®ҡиіҮз”ЈзЁҺи©•дҫЎйЎҚгҒӢгӮү1,300дёҮеҶҶгӮ’жҺ§йҷӨ |

2021е№ҙ3жңҲ31ж—ҘгҒҫгҒ§ |

| зҷ»йҢІе…ҚиЁұзЁҺ |

жүҖжңүжЁ©дҝқеӯҳзҷ»иЁҳзЁҺзҺҮгҒҢ0.15пј…гҒ«и»Ҫжёӣ(й•·жңҹе„ӘиүҜдҪҸе®…гҒҜ 0.10пј…) жүҖжңү権移転зҷ»иЁҳжҲёе»әдҪҸе®…пјҡзЁҺзҺҮгҒҢ0.3пј…гҒ«и»Ҫжёӣ(й•·жңҹе„ӘиүҜдҪҸе®…гҒҜ 0.20пј…)е…ұеҗҢдҪҸе®…зӯүпјҡзЁҺзҺҮгҒҢ0.3пј…гҒ«и»Ҫжёӣ(й•·жңҹе„ӘиүҜдҪҸе®…гҒҜ 0.10пј…) |

2021е№ҙ3жңҲ31ж—ҘгҒҫгҒ§ |

ж–°зҜүжңҖеӨ§35дёҮеҶҶзӣёеҪ“гҖҒгғӘгғ•гӮ©гғјгғ жңҖеӨ§30дёҮеҶҶзӣёеҪ“е•Ҷе“ҒгҒЁдәӨжҸӣеҸҜиғҪгҒӘж¬Ўдё–д»ЈдҪҸе®…гғқгӮӨгғігғҲеүөиЁӯ

1.еҲ¶еәҰгҒ®зӣ®зҡ„гғ»жҰӮиҰҒ

2019е№ҙ10жңҲгҒ®ж¶ҲиІ»зЁҺзҺҮеј•дёҠгҒ’гҒ«еӮҷгҒҲгҖҒиүҜиіӘгҒӘдҪҸе®…гӮ№гғҲгғғгӮҜгҒ®еҪўжҲҗгҒ«иіҮгҒҷгӮӢдҪҸе®…жҠ•иіҮгҒ®е–ҡиө·гӮ’йҖҡгҒҳгҒҰгҖҒзЁҺзҺҮеј•дёҠгҒ’еүҚеҫҢгҒ®йңҖиҰҒеӨүеӢ•гҒ®е№іжә–еҢ–гӮ’еӣігӮӢгҒҹгӮҒгҖҒзЁҺзҺҮ10пј…гҒ§дёҖе®ҡгҒ®жҖ§иғҪгӮ’жңүгҒҷгӮӢдҪҸе®…гӮ’еҸ–еҫ—гҒҷгӮӢиҖ…зӯүгҒ«еҜҫгҒ—гҒҰгҖҒж§ҳгҖ…гҒӘе•Ҷе“ҒзӯүгҒЁдәӨжҸӣгҒ§гҒҚгӮӢгғқгӮӨгғігғҲгӮ’зҷәиЎҢгҒҷгӮӢгҖӮ

2.гғқгӮӨгғігғҲгҒ®зҷәиЎҢ

гҖҢз’°еўғгҖҚгҖҢе®үе…Ёгғ»е®үеҝғгҖҚгҖҢеҒҘеә·й•·еҜҝгғ»й«ҳйҪўиҖ…еҜҫеҝңгҖҚгҖҢеӯҗиӮІгҒҰж”ҜжҸҙгҖҒеғҚгҒҚж–№ж”№йқ©гҖҚгҒ«иіҮгҒҷгӮӢдҪҸе®…гҒ®ж–°зҜүгғ»гғӘгғ•гӮ©гғјгғ гҒҢеҜҫиұЎгҖӮ

в– еҜҫиұЎгҒЁгҒҷгӮӢдҪҸе®…(еҘ‘зҙ„зӯүгҒ®жңҹй–“)

иЎЁгҒҜжЁӘгҒ«гӮ№гғ©гӮӨгғүгҒҷгӮӢгҒ“гҒЁгҒҢгҒ§гҒҚгҒҫгҒҷгҖӮ

| еҘ‘зҙ„ | еј•жёЎгҒ— | |

|---|---|---|

| жіЁж–ҮдҪҸе®…(жҢҒ家)гғ»гғӘгғ•гӮ©гғјгғ | 2019е№ҙ4жңҲпҪһ2020е№ҙ3жңҲгҒ«и«ӢиІ еҘ‘зҙ„гғ»зқҖе·ҘгӮ’гҒ—гҒҹгӮӮгҒ®(вҖ») | 2019е№ҙ10жңҲд»ҘйҷҚгҒ«еј•жёЎгҒ—гӮ’гҒ—гҒҹгӮӮгҒ® |

| еҲҶиӯІдҪҸе®… |

2018.12.21пҪһ2020е№ҙ3жңҲгҒ«и«ӢиІ еҘ‘зҙ„гғ»зқҖе·ҘгҒ—гҖҒгҒӢгҒӨеЈІиІ·еҘ‘зҙ„гӮ’з· зөҗгҒ—гҒҹгӮӮгҒ® 2018.12.20гҒҫгҒ§гҒ«е®ҢжҲҗжёҲгҒҝгҒ®ж–°зҜүдҪҸе®…гҒ§гҒӮгҒЈгҒҰгҖҒ2018.12.21пҪһ2019.12.20гҒ«еЈІиІ·еҘ‘зҙ„гӮ’з· зөҗгҒ—гҒҹгӮӮгҒ® |

вҖ»зЁҺзҺҮеј•дёҠгҒ’еҫҢгҒ®еҸҚеӢ•жёӣгӮ’жҠ‘еҲ¶гҒҷгӮӢиҰізӮ№гҒӢгӮүгҖҒй–Јиӯ°жұәе®ҡж—ҘпҪһ2019.3гҒ«и«ӢиІ еҘ‘зҙ„гӮ’з· зөҗгҒҷгӮӢгӮӮгҒ®гҒ§гҒӮгҒЈгҒҰгӮӮгҖҒзқҖе·ҘгҒҢ2019.10пҪһ2020.3гҒЁгҒӘгӮӢгӮӮгҒ®гҒҜзү№дҫӢзҡ„гҒ«еҜҫиұЎгҒЁгҒҷгӮӢ

дҪҸе®…гҒ®ж–°зҜү(貸家гӮ’йҷӨгҒҸ)

зҷәиЎҢгғқгӮӨгғігғҲж•°пјҡ

пј‘жҲёгҒӮгҒҹгӮҠдёҠйҷҗ35дёҮгғқгӮӨгғігғҲ

д»ҘдёӢгҒ®в‘ пҪһв‘ЈгҒ„гҒҡгӮҢгҒӢгҒ«йҒ©еҗҲгҒҷгӮӢе ҙеҗҲгҖҒ1жҲёгҒӮгҒҹгӮҠ30дёҮгғқгӮӨгғігғҲ

- ① гӮЁгӮідҪҸе®…(ж–ӯзҶұзӯүзҙҡ4еҸҲгҒҜдёҖж¬ЎгӮЁгғҚзӯүзҙҡ4гӮ’жәҖгҒҹгҒҷдҪҸе®…)

- ② й•·жҢҒгҒЎдҪҸе®…(еҠЈеҢ–еҜҫзӯ–зӯүзҙҡ3гҒӢгҒӨз¶ӯжҢҒз®ЎзҗҶеҜҫзӯ–зӯүзҙҡ2зӯүгӮ’жәҖгҒҹгҒҷдҪҸе®…)

- ③ иҖҗйңҮдҪҸе®…(иҖҗйңҮзӯүзҙҡ2гӮ’жәҖгҒҹгҒҷдҪҸе®…еҸҲгҒҜе…ҚйңҮе»әзҜүзү©)

- ④ гғҗгғӘгӮўгғ•гғӘгғјдҪҸе®…(й«ҳйҪўиҖ…зӯүй…Қж…®еҜҫзӯ–зӯүзҙҡ3гӮ’жәҖгҒҹгҒҷдҪҸе®…)

- гҒ“гҒ®д»–гҖҒ家дәӢиІ жӢ…и»ҪжёӣгҒ«иіҮгҒҷгӮӢиЁӯеӮҷгҒ®иЁӯзҪ®еҸҠгҒіиҖҗйңҮжҖ§гҒ®гҒӘгҒ„дҪҸе®…гҒ®е»әжӣҝгҒ«гҒӨгҒ„гҒҰдёҖе®ҡгҒ®гғқгӮӨгғігғҲгӮ’д»ҳдёҺгҖӮ гҖҢⒸ гӮӘгғ—гӮ·гғ§гғігғқгӮӨгғігғҲгҖҚеҸӮз…§(PDF)

- дёҠиЁҳгҒ«еҠ гҒҲгҖҒгӮҲгӮҠй«ҳгҒ„жҖ§иғҪгӮ’жңүгҒҷгӮӢдҪҸе®…пјҲй•·жңҹе„ӘиүҜдҪҸе®…зӯүпјүгҒ®е ҙеҗҲгҒ«гҒҜгҖҒгғқгӮӨгғігғҲгӮ’еҠ з®—гҖӮ гҖҢⒷ е„ӘиүҜгғқгӮӨгғігғҲгҖҚеҸӮз…§(PDF)

дҪҸе®…гҒ®гғӘгғ•гӮ©гғјгғ (貸家гӮ’еҗ«гӮҖ)

зҷәиЎҢгғқгӮӨгғігғҲж•°пјҡ

пј‘жҲёгҒӮгҒҹгӮҠдёҠйҷҗ30дёҮгғқгӮӨгғігғҲ

вҖ»гҒҹгҒ гҒ—гҖҒиӢҘиҖ…гғ»еӯҗиӮІгҒҰдё–еёҜгҒ«гӮҲгӮӢгғӘгғ•гӮ©гғјгғ гӮ„дёҖе®ҡгҒ®ж—ўеӯҳдҪҸе®…гҒ®иіје…ҘгҒ«дјҙгҒҶгғӘгғ•гӮ©гғјгғ гҒ®е ҙеҗҲгҒҜдёҠйҷҗгӮ’еј•дёҠгҒ’гҖӮ гҖҢдёҠйҷҗзү№дҫӢ①②гҖҚеҸӮз…§(PDF)

- ① зӘ“гғ»гғүгӮўгҒ®ж–ӯзҶұж”№дҝ®

- ② еӨ–еЈҒгҖҒеұӢж №гғ»еӨ©дә•еҸҲгҒҜеәҠгҒ®ж–ӯзҶұж”№дҝ®

- ③ гӮЁгӮідҪҸе®…иЁӯеӮҷгҒ®иЁӯзҪ®

- ④ иҖҗйңҮж”№дҝ®

- ⑤ гғҗгғӘгӮўгғ•гғӘгғјж”№дҝ®

- ⑥ 家дәӢиІ жӢ…и»ҪжёӣгҒ«иіҮгҒҷгӮӢиЁӯеӮҷгҒ®иЁӯзҪ®

- ⑦ иӢҘиҖ…гғ»еӯҗиӮІгҒҰдё–еёҜгҒ«гӮҲгӮӢж—ўеӯҳдҪҸе®…гҒ®иіје…ҘгҒ«дјҙгҒҶдёҖе®ҡиҰҸжЁЎд»ҘдёҠгҒ®гғӘгғ•гӮ©гғјгғ е·ҘдәӢ зӯү

- гҒ“гҒ®д»–гҖҒж—ўеӯҳдҪҸе®…гҒ®иіје…ҘгҒ«дјҙгҒҶгғӘгғ•гӮ©гғјгғ гҒ®е ҙеҗҲгҒҜгғқгӮӨгғігғҲгӮ’еҠ з®—гҖӮ гҖҢз®—е®ҡзү№дҫӢгҖҚеҸӮз…§(PDF)

- иӢҘиҖ…дё–еёҜпјҡ40жӯіжңӘжәҖгҒ®дё–еёҜгҖҒеӯҗиӮІгҒҰдё–еёҜпјҡ18жӯіжңӘжәҖгҒ®еӯҗгӮ’жңүгҒҷгӮӢдё–еёҜ

3.гғқгӮӨгғігғҲгҒ®дәӨжҸӣеҜҫиұЎе•Ҷе“Ғзӯү

гҖҢз’°еўғгҖҚгҖҢе®үе…Ёгғ»е®үеҝғгҖҚгҖҢеҒҘеә·й•·еҜҝгғ»й«ҳйҪўиҖ…еҜҫеҝңгҖҚгҖҢеӯҗиӮІгҒҰж”ҜжҸҙгҖҒеғҚгҒҚж–№ж”№йқ©гҖҚгҒ«иіҮгҒҷгӮӢе•Ҷе“Ғ зӯү

4.гғқгӮӨгғігғҲзҷәиЎҢз”іи«ӢгҒ®жңҹй–“

гғқгӮӨгғігғҲзҷәиЎҢз”іи«ӢгҒ®жңҹй–“пјҡ2019е№ҙ6жңҲй ғпҪһ

зҷәиЎҢгғқгӮӨгғігғҲгҒ®и©ізҙ°гҒҜ гҒ“гҒЎгӮүгҒ®PDFгӮ’гҒ”иҰ§гҒҸгҒ гҒ•гҒ„

иҙҲдёҺзЁҺйқһиӘІзЁҺжһ гҒҜжңҖеӨ§1,200дёҮеҶҶвҶ’3,000дёҮеҶҶгҒ«жӢЎеӨ§

гҖҗеҜҫиұЎиҖ…гҖ‘ж¶ҲиІ»зЁҺзҺҮ10%гҒҢйҒ©з”ЁгҒ•гӮҢгӮӢж–°зҜүгғ»дёӯеҸӨдҪҸе®…гҒ®еҸ–еҫ—гҖҒгғӘгғ•гӮ©гғјгғ гҒ§гҖҒ2019е№ҙ4жңҲ~2020е№ҙ3жңҲжң«гҒҫгҒ§гҒ«еҘ‘зҙ„гҒ®з· зөҗзӯүгӮ’гҒ—гҒҹж–№

вҖ»зҲ¶жҜҚгғ»зҘ–зҲ¶жҜҚзӯүзӣҙзі»е°ҠеұһгҒӢгӮүдҪҸе®…еҸ–еҫ—иіҮйҮ‘иҙҲдёҺгӮ’еҸ—гҒ‘гҒҹе ҙеҗҲ